一般来说,这样做不合法,除非是属于暂时性借款、分配利润等特殊情况。

根据《中华人民共和国税收征收管理法》第十七条规定:从事生产、经营的纳税人应当按照国家有关规定,持税务登记证件,在银行或者其他金融机构开立基本存款账户和其他存款账户,并将其全部账号向税务机关报告。将公司基本户的钱转到老板私人账户上的原因是什么?

如果是属于向公司借款:

借:其他应收款 - 老板

贷:银行存款

以后拿到发票,证明其用途,可以是采购物资或者其他允许列支的费用,可冲抵其他应收款。

借:管理费用 / 营业费用 / 固定资产 / 原材料等

贷:其他应收款

或者老板还款:

借:银行存款 / 现金

贷:其他应收款

但如果借款时间超过一年,按税法规定会认为是对老板个人的利润分配,需要就该款项缴纳个人所税。

那老板样从公司“安全的”拿钱呢?

举个例子:

老板想要从公户转100万到个人账户,你知道怎样才是合理合法的吗?

方法一:老板把车卖给公司

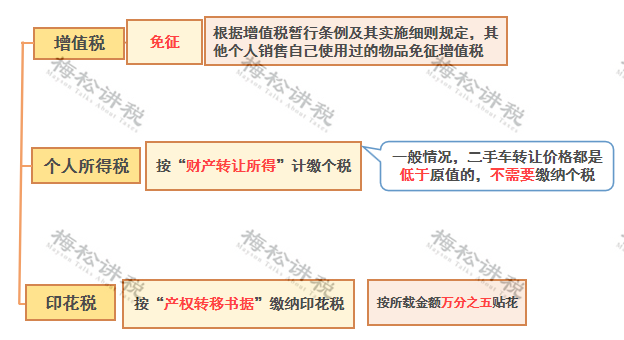

(1)老板卖车涉税分析

(2)公司涉税分析

也就是说,老板把车卖给公司,双方只需缴纳万分之五的印花税,且公司转钱给老板不需要缴纳个税。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

如果公司老板把一辆价值120万的车,100万卖给公司,公司给老板转款100万,需要缴纳印花税=100*0.5‰*2=1000元;

通过此方法可以节税=200000-1000=19.9万元,且公司购入的车辆,计入固定资产,不仅每月计提的折旧可以抵税,车辆产生的加油费、过路费等也可以税前扣除。

风险提示:用此方法避税,公司购入的车辆一定要用于公司生产经营所需,用于老板个人消费使用的不允许税前扣除。

方法二:成立个人独资公司

利用税收洼地成立个人独资企业,有些地区个人独资企业核定征收率低至1.5%。

例:

公司转100万给老板个人,需要按分红缴纳个税=100*20%=20万元;

成立个人独资企业,公司给个人独资企业转款100万元,个人独资企业开具相应的发票。需要缴纳个税=100*1.5%=1.5万元;

则,通过此种方法可以节税=20-1.5=18.5万元。

风险提示:个人独资企业需向公司提供相应的服务且合理,才能开具发票,不能为了一味的追求避税,而忽视了税务风险。